Die verhaltensorientierte Finanzwissenschaft steht im Widerspruch zur neoklassischen Finanztheorie. Da sie keine komplette Erklärung zum Funktionieren der Märkte liefern kann, bietet sie eine grosse Angriffsfläche für Kritik. So bemerkt Eugene Fama (1998, S. 291) beispielsweise, dass diese Theorie in keiner Weise mit der effizienten Markthypothese mithalten kann. Fama schreibt, dass jedes neue Modell nach dem Kriterium bewertet werden soll, ob es das „big picture“ beschreiben kann. Im Falle von Behavioral Finance wo dieses mittels Anomalien anstelle von Markteffizienz erklärt werden soll, ist seine Meinung ein klares Nein.

Da die junge Wissenschaft der Behavioral Finance momentan eher eine Sammlung einzelner Unregelmäßigkeiten ist und einige Phänomene durch den Lerneffekt verschwinden, stösst sie weiterhin auf grössere Ablehnung. Historische Analysen über Unregelmässigkeiten ermöglichen zudem keine genaue Prognose über die Zukunft, weshalb auch die im Zuge dieser Arbeit befragten Personen der Thematik eher kritisch gegenüberstehen. Trotzdem anerkennen alle Interviewpartner, dass einzelne Personen nicht immer rational handeln und sich gewisse Muster wiederholen. Auch Praktiker wie zum Beispiel Goedhart, Koller und Wessels (2005, Seite 318) halten an den etablierten Kapitalmarktmodellen fest, obwohl sie Schwächen einsehen. Sie verwenden einen pragmatischen Ansatz, um die bewährten Modelle zu verteidigen und bemerken: „It takes a better theory to kill an existing theory, and we have yet to see the better theory. Therefore, we continue to use the CAPM while keeping a watchful eye on new research in the area“.

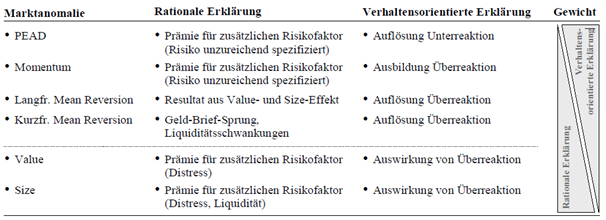

Tabelle 9 zeigt einen Ausschnitt verschiedener Anomalien und deren Erklärungsversuche mittels rationalen und verhaltensorientierten Theorien. Das Feld „Gewicht“ beschreibt, welcher Erklärungsversuch empirisch mehr erhärtet worden ist. Die rationalen und irrationalen Erklärungen halten sich in etwa die Waage.

Tabelle 9: Argumentation neoklassische vs. verhaltensorientierte Lehre. Quelle: Jaunich

Kritiker der verhaltensorientierten Wissenschaft glauben an die Vernunft von wirtschaftlich handelnden Personen und sehen vollkommen effiziente Märkte, bei welchen alle verfügbaren Informationen sofort in den Preisen wiederspiegelt werden. Durch die natürlichen Marktkräfte würden sich Unregelmässigkeiten zudem sehr rasch wieder einpendeln. Durch die Dissonanz vom Glauben an rational agierende Menschen zu den Erkenntnissen aus der Prospekttheorie werden Rechtfertigungen gesucht. Die Kritiker verwerfen das Modell von Kahneman und Tversky mit der Aussage, dass die im Labor festgestellten Nutzenfunktionen in der Praxis nicht immer greifen und Personen durch Erfahrung und Wissen in der Praxis nicht mehr diesem irrationalen Verhalten unterliegen.

Da zahlreiche Untersuchungen die effiziente Markttheorie widerlegen, andererseits wissen-schaftliche Arbeiten diese Beurteilungen wiederum kritisieren, scheint es unmöglich zu sein, die eine oder andere als die wahre Lehre zu akzeptieren. Deshalb präsentiert sich die Frage über das beste Modell zur Erklärung des wirtschaftlichen Zusammenspiels in einer anderen Form.

Nach Auffassung des Autors ist sowohl die Kritik an der effizienten Markthypothese, wie auch diejenige an der verhaltensorientierten Wissenschaft gerechtfertigt. Ein Modell wie die EMH, welches die absolute Korrektheit der Formeln und Erklärungen verlangt, kann jedoch einfacher widerlegt werden wie ein Modell, welches offen ist gegenüber neuen Erkenntnissen und Beobachtungen. Die Behavioral Finance hat nicht den Anspruch die EMH abzulösen, sondern will als ergänzende Theorie neben der klassischen Lehre akzeptiert sein. Für grundlegende Bewertungsmethoden und die Erklärung von makroökonomischen Zusammenhängen bezüglich der Veränderung bei einzelnen Anlageklassen, ist ein Modell von Nöten, welches mittels einer Formel ohne unbekannte Parameter verlässliche Resultate liefern kann. Das CAPM (Capital Asset Pricing Model) und die CAL (Capital Allocation Line) sind deswegen sicherlich geeignete Instrumente. Trotzdem sollte bei diesen Methoden ein unbekannter Faktor eingebaut (oder im Hinterkopf gehalten) werden, welche eine gewisse Streuung der Resultate zulässt. Die verhaltensorientierte Finanzwissenschaft greift die neoklassische Lehre nämlich nicht in den Kernpunkten an, sondern zeigt Unregelmässigkeiten auf, welche beweisen, dass die EMH um verschiedene, schwer quantifizierbare Faktoren ergänzt werden sollte. Das Ziel der verhaltensorientierten Lehre ist deswegen auch nicht, das grosse Bild zu deuten, sondern sie will die Erklärungslücken der klassischen Lehre füllen. Zudem hilft die Theorie, den Efficient Frontier auf die Risikoneigung und der einzelnen, unterschiedlichen Nutzenfunktionen verschiedener Anleger anzupassen. So ändert sich der ursprünglich berechnete Frontier je nach Verlustaversion, Anlagehorizont und weiteren persönlichen Merkmalen.

Gemäss Alfons Cortés (Private, 2004, S. 22-23) werden Börseninformationen grundsätzlich auf zwei Ebenen analysiert. Die eine befasst sich mit den zugrundeliegenden volks- und betriebswirtschaftlichen Daten, die andere mit deren vermuteten Wirkung auf die Handlungsweise der Marktteilnehmer. Letztere ist die Domäne der Behavioral Finance. Die gewonnenen Erkenntnisse über situatives, irrationales Anlegerverhalten fördert deswegen ein besseres Verständnis des realen Marktgeschehens. Die kontroverse Diskussion sensibilisiert die Anleger bezüglich des eigenen irrationalen Verhaltens und führt zu einer besseren finanziellen Aufgeklärtheit.